付鹏:今年要特别注意现金类资产抱团风险(组图)

核心观点:

1、2024年,中国今年的展望实际上非常简单。分子端有没有大的、不知道的、意外的风险?我的答案是没有。分母端会不会有变量?美国会不会有变量?我的答案依旧没有。

最大一个需要关注点依旧是围绕着G(公司治理、市场治理)这个变量去考虑问题。

2、全球现在选择什么样的资产,主要就是两条路径。比如说美国,会发现年轻的、有动力的可能奔着人工智能AI创新去走了。没有动力的,比如巴菲特,奔着这种类现金高股息、高红利的股票去走。

3、前两年很多量化策略很好,为什么好?它的超额回报率到底来自于哪?其实来自于市场的缩圈分化。

4、到春节前我们所有的大的风险都暴露了,有人说是不是意味着没风险了?不,还有一个问题,如果依旧无法提供总量的话,资金会往哪去?最后会往超安全地带去。

5、微小盘它并不是在讲产业,它是在讲未来。比如现在去投所谓AI。

6、一旦注意到股价过高,股息率过低,这就出现了叫现金类资产抱团,结果导致现金收益率急速下降,那你的风险就在增加。这一点可能今年我觉得要特别的注意,其他的小盘风险其实都已经放出来了,倒没啥可担心的了。

7、去年跟今年不同, 最大的本质非常简单,去年的AI还是梦,今年的AI梦已经慢慢在一点点变成现实,比梦更真实了。

8、不要觉得AI很高科技,它本质上来讲还是产业链。它产业链的核心就是谁是上游,谁是中间的应用端内核,谁是产品端,谁是产品生产制造端。

2月28日,在第二届长白山论坛上,东北证券首席经济学家付鹏发表了主旨演讲,分享了上述观点。

付鹏指出,过去一段时间,高股息红利个股一直在上涨,主要原因在于过去两年政策层面一直在提倡的国企公司治理改革(包括提高股息率、ROE考核等),而且这一趋势短期内可能不会出现风格切换。

他还指出,经济总量达不到的时候,传统赛道很容易出现一个词,产能过剩,也就是充分竞争,对于投资人来讲,肯定是要避开这一环。

付鹏拥有10余年的海外对冲基金工作经验,对全球资本市场大类资产之间的轮动,以及全球宏观经济的把握有着深刻的理解,他同时也是华尔街见闻《付鹏说》专栏作者。

去年市场亮点:公司治理改革

去年市场亮点:公司治理改革

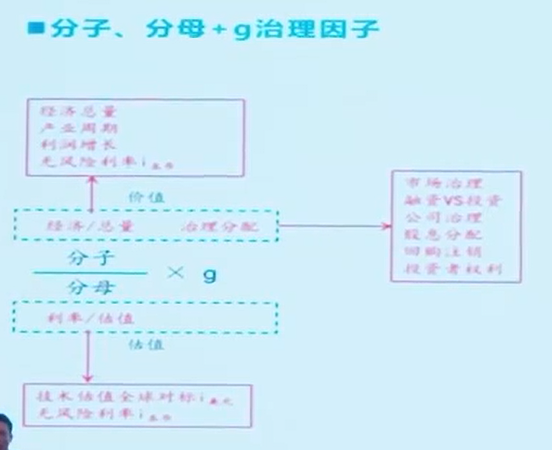

在前几年我跟大家分享过,原则上来讲,经济和金融市场它直接的关系,其实简化公式就是分子分母论。

它完整的框架,左边是分子分母,然后乘以变量G。

分子其实是大家常讲的宏观经济。经济的总量怎么样,只关乎到了分子端。所以很多老百姓会有一些错误的误区,就是宏观经济的好或坏,跟资产价格、资本市场的反应画了个等号,这个等号其实是不对的。

而分母端,前两年中国的金融市场参与者也刚刚开始经历过,就是关于估值的变动。经济其实只是创造了价值的这条线,但对于估值的这条线,其实原则上讲是来自于利率的变动信息。

还有一个变量是非常多人忽略的,但也是中国、日本、美国,甚至包括韩国,韩国应该是上一周也提出了这样的一个口号,叫做治理带来的系数(系数G),公司治理、市场治理。

因为这一块其实对于大部分的投资者是陌生的,很多人忽略了治理对于全球资本流动的变化。

中国市场大部分人过去二三十年都停留在分子端收益上,没有去琢磨过分母端。但是我们的监管部门其实早就开始注意到了,所以看去年市场,虽然从老百姓的角度看挺差的,但从市场的细分角度看,里面实际上一直有个亮点。这个亮点其实就来自于这个系数G的变动,就是公司治理改革。

当然对于中国来讲,最大的公司治理改革实际上指的是央、国企。我们最大的市场治理改革,就是投融资的功能和比重。对于公司来讲,就是股息分红,股东权益。

中国今年分子分母端都没有变量

中国今年分子分母端都没有变量

2024年,中国今年的展望实际上非常简单。分子端有没有大的、不知道的、意外的风险?我的答案是没有。

第二个问题是分子端有没有特别好的变化?我的答案是所有东西都显现了,并且已知了,需要时间去进行调整。可以理解分子端更多是在这种状态下要进入到消化吸收所有问题的一个过程。

分母端会不会有变量?美国会不会有变量?我的答案依旧没有。

很多人希望的是啥?投资人有时候屁股决定脑袋,他想讲市场好,他想要就是分子端上行,分母端下行,就是美国崩中国好。全球现在这种状态会不会存在着这种组合?其实我倒觉得今年也好,去年也好,可能大概就是分子端分母端到2024年就变成已知了。

我们可能最大一个需要关注点依旧是围绕着G(公司治理、市场治理)这个变量去考虑问题。

全球投资主线两个方向,避开传统赛道产能过剩

全球投资主线两个方向,避开传统赛道产能过剩

其实你会发现,全球现在的情况都一样,中国既然分子端,也就是经济维持着5.2(GDP增长)这种从增长变成质量的过程中,大家其实对于分子端的增速不应该有太高的预期。

所以会发现全球现在选择什么样的资产,主要就是两条路径。比如说美国,会发现年轻的、有动力的可能奔着人工智能AI创新去走了。没有动力的,比如巴菲特,奔着这种类现金高股息、高红利的股票去走。

在中国现在其实也是一模一样的。有一批大量的,就是奔着你的高股息红利,然后类现金的、类债券的他一直拿着。另外一部分,有的人要频繁的去投海外有人工智能,有sora,我们也要。

当然至于有没有,可能好多投资人并不关注,但是至少我们也要有这个预期,有这个方向,这个主线其实我觉得没啥变化。

但是传统来讲,大部分人意识到传统赛道对分子端依赖太高,也就是经济总量达不到的时候,传统赛道很容易出现一个词,产能过剩,也就是充分竞争,尤其是当前中国的这个情况可能更严重。

所以很多过去几年大家曾经认为很好的行业,它的周期变化非常的快,可能到了去年就会发现情况已经不对。

比如去年年初我跟很多人说,汽车行业要注意。结果今年刚开年,就是春节刚过完的第一天,比亚迪的价格战又开始了,这已经是连着第二年春节过完以后开打价格战。

为啥?周期到了。前两年的这种周期进入了一个充分竞争淘汰的阶段,这是非常残酷的。那对于投资人来讲,肯定是要避开这一环。

所以中国整个大的分子端没有特大变量的时候,一定要注意这种微观变化。

市场不断缩圈投资,资金往往超安全地带去

市场不断缩圈投资,资金往往超安全地带去

实际上看我们的市场什么时候变动的。我2021年发的一个朋友圈,说在这种存量的情况下,资本市场会进入到不断的缩圈投资的过程,但同时这种缩圈会造成风险。

实际上为啥我说去年的十月份以后的市场变化跟宏观经济没啥关系?本质上来讲就是太过于集中后,产生市场系统性的一些反馈。

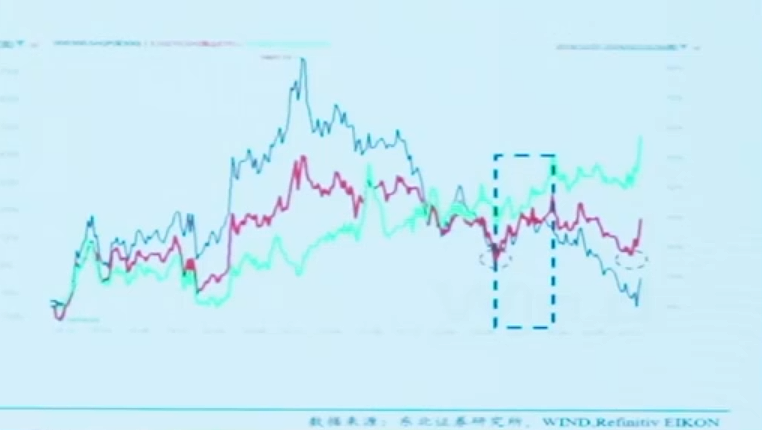

从这张图能看得出,大圈是什么,举个例子是所有股票,缩个圈是沪深300,再缩个圈是中证500,再缩个圈是中证1000,再缩个圈是微盘,你会发现资本就是这样子。

2021年3月份,这个转折点的资本市场,我觉得反映的还是很准确的。21年底老美开始加息,利率开始大幅度抬升。我们的这个分母端500、1000开始反应。

会发现资本就很简单,大行情没有,就搞小票,小票从500搞到1000,从1000搞到微盘,就一步一步的去做。

所以前两年很多量化策略很好,为什么好?它的超额回报率到底来自于哪?其实来自于市场的缩圈分化。

当然抱团最终的结果是什么?非常简单,无法提供总量的支撑情况下,抱团最后的结果实际上就容易出事。所以你在去年年底看到的雪球、500 、1000,到后来春节前的量化基金的微盘股出问题,本质上来讲就是这个结果。

那这个答案现在出没出来呢?出来了,已经全部暴露了。可以这么说,到春节前我们所有的大的风险都暴露了。

有人说是不是意味着没风险了?不,还有一个问题,如果依旧无法提供总量的话,资金会往哪去?最后会往超安全地带去。

注意一下,为什么今天债券收益率创历史性新低?无论是从宏观经济的角度,比如房地产是不是有很好的预期。

在这种背景下会出现一个问题,如果这些有风险的资产抱团出清,那无风险的资产会不会出现抱团?简单讲债券会不会出现抱团?也就是说实际的经济情况不能支撑现在利率马上破2,但大家因为这种缺乏信心的情况,不停的买债。

那股票市场会不会出现,所有这些500、1000、微盘都有风险不能去,拼命的往50、往高股息红利上去,最后,这个东西超了,有没有可能?

其实有的时候在存量下,老出现这种切换,很容易出现比较高的波动问题。

如果分板块,其实大家也知道2021年之后,其实就是两个,新能源和光伏,它处在周期的顶峰,到了2022、2023,你看看光伏的价格,看看汽车的价格战,就知道这个行业的周期到哪儿。

所以它本质上来就出现了周期性的两个大行业的回笼。所以去年基本上可以看到,所有板块其实全部都转弱了,国债的走势,债券收益率的走低我觉得没啥问题。

但是微小盘没有这个问题。因为微小盘它并不是在讲产业,它是在讲未来。比如现在去投这个所谓AI,它这个东西目前在国内是没有产业的。

现在你可以看到这张图比较的有意思。

可以看到真正在上涨的是什么?就是高股息红利。它本质上讲来自于我们过去两年一直在提倡的国有企业需要进行的公司治理改革。要提高股息,国资委要对ROE进行考核等等。这些所有要素本质上改变了企业内生价值,进而使得资本在低风险下趋向了我们说的这个因子。

那今年会不会重新再切换回去?我的答案是可能不会,资金可能会像存款一样,越来越意识到风险的偏好,也就是整个社会的风险偏好应该会急速的压低。

这可能需要一段时间才能真正意义上缓和。

所以如果风险偏好压低,市场治理改革,公司治理改革,大家可以想想我们的市场主线在哪?所以很多冒风险的投资,我觉得可能在未来很长一段时间都不是很好的选择。

今年要特别注意现金类资产抱团风险

今年要特别注意现金类资产抱团风险

其实在2021年看到的债券收益率下行和国企红利上行,实际上是一回事。准确说都是债,都是类债券类股票和债券,它本来其实都属于现金类资产。

现在国企已经进行改革了。所以大家可以看2012年一波改革,我们的现金分红比例增加,然后股息率抬高。

这有一个细节需要注意。2012年,2022年两次改革,现金分红的比例和股息率抬升,是台阶式的,它是国有企业的特点,国有企业是目标制。

基于台阶式定价的话,定价定出来的是不可能超的。所以如果资金疯狂的进行去买,一定会导致一个结果,股息率反倒是不升而降。

因为股价过高了,一旦注意到股价过高,股息率过低,这就出现了叫现金类资产抱团,结果导致现金收益率急速下降,那你的风险就在增加。这一点可能今年我觉得要特别的注意,其他的小盘风险其实都已经放出来了,倒没啥可担心的了。

我重点观察的其实也是一样。每一轮从500、1000到微盘,基本上每一轮系统性风险释放的时候,资金往哪去?特别明显。

比如标准的国企红利代表,比如一家煤炭公司,能看到每一波系统性风险那边放,资金就往这边拱,而资金往那拱的结果就是市盈率太高,而不是说因为我挣更多的钱,我分更多的钱。这就是所谓风格上的切换。 AI产业链全要素生产率浮现,美国可能依然维持高利率

AI产业链全要素生产率浮现,美国可能依然维持高利率

对于海外我想多讲一点,重点提的就是大概11月份以后出现什么情况。

美国利率就不用说了,你希望美国降息,我还是那句话,三年前我跟大家讲,3到5年老美不会降息,利率会一直维持在很高水平。那时大部分人不明白,金融机构也不明白什么意思,按照过去40年经验,老美只要加息必完蛋。但是为什么现在变了?

后来我跟大家解释,这里边说白了就是全球的分工发生变化,整个角色发生变化。

有人就放出一张图说分化了,因为美国市场就奔着那一两只股票好,你看到了现象,但没有看到本质。

去年跟今年不同, 最大的本质非常简单,去年的AI还是梦,今年的AI梦已经慢慢在一点点变成现实,比梦更真实了。

老美现在什么路径?非常简单,抛开宏观了,利率不会对他影响,反倒利率现在跟市场是同步的,也就是经济。也就是说美国股市现在在反映的是企业利润。

就像之前讲的,股市要么就反映估值的抬升,要么就反映经济的抬升。如果反映在分子端,利率跟经济是正向的。反映在分母端,利率和经济反向的。

现在能够看到利率的变动跟股市跟经济的变动是正向的,说明什么?说明利率跟经济是同向的。

什么东西能导致高利率下且经济能够正向循环,答案是全要素生产率提高。所以美国股市真正百年的核心是在于如何提高全要素生产率。

很多人会说美股现在分化,就那么几只股票在涨,其中就是英伟达。没错,英伟达在涨,到底美国股市在怎么走?

看到英伟达2023年、2024年利润,你就知道它到底在走啥。也就是说2023年在走预期,估值拔高,24年在走预期兑付。所以说2023年AI还是梦,2024年梦已经反映在了产业链的上游。

这个产业链很关键,不要觉得AI很高科技,它本质上来讲还是产业链。它产业链的核心就是谁是上游,谁是中间的应用端内核,谁是产品端,谁是产品生产制造端。

现在你可以理解,开玩笑说,英伟达是什么?英伟达本质上就是AI的上游生产设备。在整个产业链大规模扩张的早期,会发现卖铲子比挖黄金值钱。

它会一步一步的往下延伸。从英伟达到微软、谷歌,再到下面可能的各种应用,这就叫做全要素生产率扩散。现在叫全要素生产率浮现,并且梦已经逐渐成真。

也就是我们给美国股市一个特别好的假设。比如大家认为美国股市会非常好的话,那答案其实在未来几年非常简单,利率根本不会降。英伟达成为龙头,并且逐渐扩散到中游到下游。

当然最差的一种结果,也就是美国崩,美国会降息。

就是上游好了,但发现下游根本无法实现。也就AI距离我们依旧太远,终端距离我们太远。人类可能五年时间还不会产生质变,那基本上就完了。

所以说中国的市场、美国的市场、海外市场走的路径完全不一样,现在需要细化,框架我已经跟大家分享了。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64